سفته امروزه جزو اسناد تجاری کاربرد بسیاری در میان مردم دارد که برای پرداخت های آتی و یا به عنوان ضمانت و یا پیش پرداخت خرید کالایی از چک یا سفته استفاده میگردد که به موجب این امر لازم است که سفته را بشناسیم و با قوانین آن اشناییت داشته باشیم تا به درست ترین وجه ممکن از آن استفاده نماییم که در این مقاله به تعریف کامل سفته و احکام آن میپردازیم.

تعریف سفته

سندی است که به موجب آن شخصی به نام صادر کننده سفته تعهد میکند که مبلغی وجه نقد را در زمان معینی که تعیین میشود در وجه حامل یا به شخصی معینی پرداخت کند. در این خصوص باید توجه داشت که سفته بر خلاف برات و چک، متضمن تعهد پرداخت است نه دستور پرداخت به عبارت دیگر در سفته صادر کننده به شخصی دستور پرداخت نمیدهد بلکه خود متعهد میشود وجه سند تجاری را بپردازد.

متعهد له و متعهدین سفته

در بررسی مقررات صدور سفته و پرداخت وجه سفته با سه نفر مواجهیم:

صادر کننده سفته:

کسی که سفته را صادر میکند و آن را به دیگری تقدیم میکند تا این شخص وجه سفته را پس از مدتی از او دریافت کند.

دارنده سفته:

کسی که در حال حاضر سفته را در اختیار دارد و میتواند با رجوع به صادر کننده سفته وجه آن را دریافت کند.

ظهرنویس:

شخصی که سابقاً دارنده سفته بوده است و او سفته را به شخصی منتقل کرده است و در حال حاضر دارنده سفته نیست.

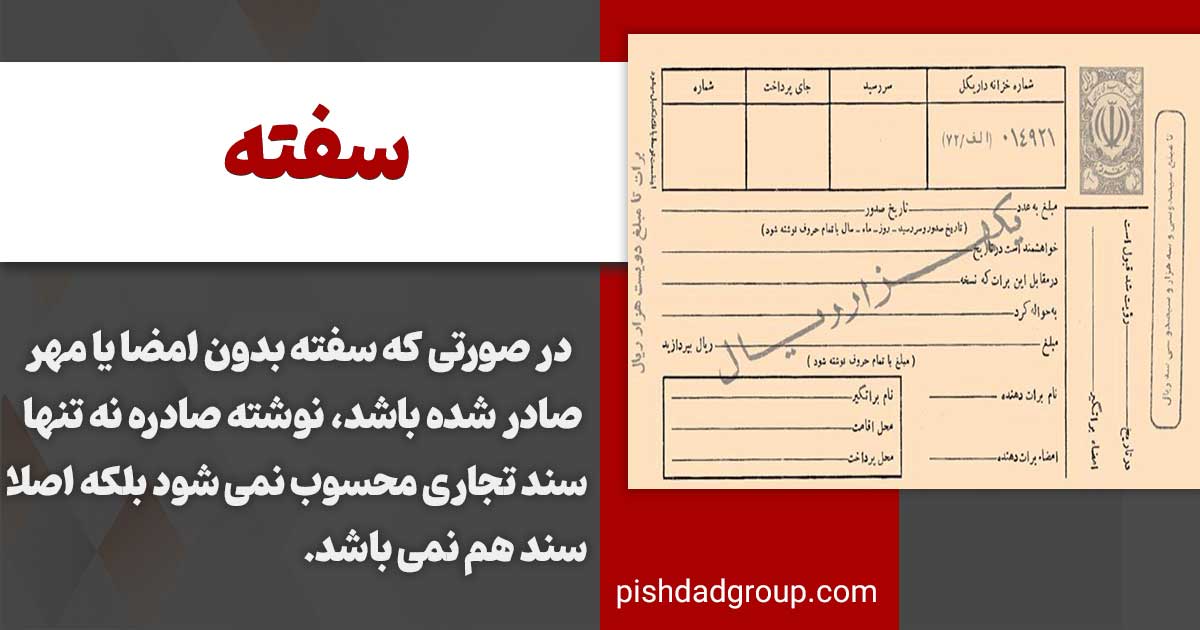

شرایط شکلی سفته

سفته باید حاوی مفاد ذیل باشد:

- امضا یا مهر صادر کننده

- نام و نام خانوادگی صادر کننده

- تاریخ صدور

- مبلغی که باید پرداخت شود این مبلغ باید با حروف نوشته شود اما قانون برای نوشتن مبلغ صرفاً با عدد ضمانت اجرای مقرر نکرده است

- گیرنده وجه یا همان کسی که سفته در وجه او صادر میشود( دارنده ) سفته البته سفته ممکن است در وجه حامل باشد.

- زمان پرداخت که میتواند با حروف یا عدد درج شود.

ضمانت اجرای فقدان شرایط شکلی سفته

در صورت نبودن شرط اول یعنی اگر سفته بدون امضا یا مهر صادر شده باشد نوشته صادره نه تنها سند تجاری محسوب نمیشود بلکه اصلاً سند نیست زیرا بنا بر قسمت اخیر ماده ۱۲۹۳ قانون مدنی ایران ابتدایی ترین رکنی که یک سند باید داشته باشد تا به عنوان سند عادی شمرده شود امضا یا مهر است.

در مورد ضمانت اجرای تخلف از شروط دیگر قانون تجارت ساکت است اما با مقایسه سفته یا برات و با استفاده از ماده ۲۲۶ قانون تجارت که برات بدون رعایت شرایط شکلی را مشمول مقررات راجع به بروات تجارت نمیدانند میتوان گفت که سفتههای بدون رعایت شرایط شکلی مقرره نیز مشمول مقررات راجع به سفتههای تجاری نیستند.

دارنده سفته

توجه داشته باشید که اگرچه قبلاً بیان شد که صدور برا در وجه حامل ممنوع است اما صدور سفته در وجه حامل ممنوع نیست بنابراین سفته میتواند به سه شکل صادر شود به حواله کرد:

- شخص معین

- در وجه شخص معین

- در وجه حامل

وعده ی سفته

سررسید پرداخت وجه صفحه ممکن است به یکی از صورتهای زیر باشد:

- موعد معین در این صورت روز معینی مانند ١۴٠٢/٠۵/٢٨ زمان سررسید وجه سفته در نظر گرفته شده است باید توجه داشت که در قانون تجارت سفته به وعده از تاریخ صدور پذیرفته نشده است عدد چنین سفتهای در عمل تفاوتی با سفته دارای مورد معین ندارد.

- عندالمطالبه بدین نحو که مقرر شود دارنده سفته در هر زمان که به صادر کننده رجوع کند و از او مبلغ سفته را مطالبه کند صادر کننده سفته وجه را باید به او بپردازد.

نکته قابل توجه اینکه اکثر قضات سفته را صرفاً تا سقف مندرج در آن سند تجاری محسوب کرده و نسبت به آن سقف سقف را دارای مزایای اسناد تجاری میدانند بنابراین سفته را نسبت به بقیه مبلغ یک سند تعهدآور مدنی محسوب میکند و مزایای اسناد تجاری را مانند اصل مسئولیت تضامنی و صدور قرار تامین خواسته بدون تودیع خسارت احتمالی نسبت به آن جاری نمیکند به این نظر انتقاد وارد است چرا که قانونگذار در قانون مالیاتهای مستقیم پرداخت مالیات را از شرایط شکلی سفته ندانسته است مضافاً اینکه به موجب ماده ۱۲۹۴ قانون مدنی عدم رویت مقررات مربوط به حق تمبر در اسناد رسمی موجب نمیشود که سند مزبور از حیطه اسناد رسمی خارج شود بنابراین به طریق اولی عدم رعایت مقررات مربوط به حق تمبر در اسناد تجاری موجب نمیشود که سند مزبور از شمار اسناد تجاری خارج شود. برخی دیگر این سفته را فقط با سقف مندرج در آن سند تجاری محسوب کرده و نسبت به بقیه مبلغ آن را باطل میدانند بنابراین سفته نسبت به مابقی مبلغ منشا هیچ تعهدی نیست این نظر نیز به طور کلی رد شده است.

وظایف دارنده سفته

در موارد فوق بیان شد که از امتیازاتی که دارنده سند تجاری دارد مانند مسئولیت تضامنی صادر کننده و ظهرنویسان منوط به این است که دارنده آن سند تجاری به برخی تکالیف قانونی عمل کرده باشد در مورد سفته نیز چنین است که این موارد عبارتند از:

- اگر سفته عندالمطالبه باشد دارنده سفته باید نهایتاً ظرف یک سال از تاریخ صدور پرداخت آن را مطالبه کند مگر آنکه مدت کمتر یا بیشتری در این خصوص در سفته درج شده باشد یا بین دارنده سفته و کسانی که سفته قبلاً مال آنها بوده است به مدت کمتر یا بیشتری توافق شده باشد. دارنده سفته باید روز وعده وجه سفته را مطالبه کند البته نظر قویای که وجود دارد این است که طبق ماده ۲۸۴ قانون تجارت اعتراض عدم تادیه(عدم پرداخت) در ظرف ۱۰ روز از وعده کفایت میکند و لازم نیست در همان روز وعده به عمل آید مطالبه وجه سفته نیز کافی است که ظرف ۱۰ روز از وعده آن صورت گردد. از آنجا که مطالبه وجه سفته و عدم پرداخت مبلغ به وسیله اعتراض عدم تادیه مشخص میشود بنابراین نیازی نیست که دارنده سفته قبل از اعتراض عدم تادیه به موجب اظهارنامه یا هر ابزار دیگری وجه سفته را مطالبه کرده باشد .اگر محل تادیه سفته در ایران است باید ظرف یک سال از تاریخ اعتراض عدم تادیه و اگر محل تادیه آن در خارج از ایران است باید ظرف دو سال از تاریخ اعتراض عدم تادیه اقامه دعوا صورت گیرد.

سوالات متداول

اگر سررسید سفتهای اول اردیبهشت باشد آخرین روزی که دارنده برای استفاده از مزایای سند تجاری میتواند آن را واخواست کند چه روزی است؟

با توجه به ماده ۳۰۹ قانون تجارت آخرین روز یازدهم اردیبهشت ماه است و دارنده سفته عملاً ۱۱ روز برای واخواست مهلت دارد.

سفته ممکن است بدون آنکه مبلغی در آن درج شود توسط صادر کننده به دارنده تحویل داده شود تکلیف چنین سفته ای چیست؟

این امر بدین معناست که صادر کننده به شخصی که سفته به او واگذار شده است وکالت در درج مبلغ در سفته داده است اما در سفتههای چاپی که توسط بانکها به فروش میرسد از آنجا که سفته دارای سقف است وکالت دارنده سفته در درج مبلغ عرفاً و ظاهراً محدود به همان مبلغ سقفی سفته است یعنی دارنده سفته نمیتواند مبلغی بیشتر از سقف مندرج در سفته را در آن درج کند.